?▼ マイナス金利の現状

「マイナス金利」が金融機関の収益を圧迫しています。財務省が公表する「国債金利情報」によれば、10年債利回りは今年2月24日以降、ほぼ一貫してマイナスの領域にありますし、英国が欧州連合(EU)からの離脱を国民投票で決定した今年7月には、日中に一時、20年債の利回りがマイナスとなるという椿事も生じています。

■???? Japan’s 20-Year Government Bond Yield Goes Negative for First Time(米国時間2016/07/06(水) 04:14付=日本時間2016/07/06(水) 17:14付=WSJオンラインより)

「マイナス金利」といえば、日本銀行が今年1月29日に「量的質的緩和政策(QQE)」を拡大する目的で、金融機関が日本銀行に預けている当座預金のうち「政策金利残高」部分にマイナス金利政策を導入したことがきっかけだと思っている人が多いようですが、実は、4年債までのゾーンについては、既に1月29日より前に流通利回りのマイナス化が常態化しています。

また、マイナス金利は日本の「専売特許」ではありません。というよりもむしろ、「欧州各国で常態化したマイナス金利を日本が導入した」という方が実態に近いでしょう(図表1)。

■???? 図表1 今年3月頃までの欧州諸国のマイナス金利

| 国・通貨圏 | 金利種別 | 時期 | 適用金利 | 特記事項 |

|---|---|---|---|---|

| デンマーク | CD金利

※主な動きのみ |

2012年7月 | ▲0.2% | 主要国中央銀行の中でマイナス金利を採用した初めての銀行。なお、左に示した推移は主要な動きのみ |

| 2015年2月 | ▲0.75% | |||

| 2016年1月 | ▲0.65% | |||

| ユーロ圏 | デポジット・

ファシリティ |

2014年6月 | ▲0.1% | ECBウェブサイトによると、2016年1月時点でユーロを通貨として使用しているのは23カ国(アンドラ、モナコ、ヴァティカン、サン・マリーノを除くと19カ国) |

| 2014年9月 | ▲0.2% | |||

| 2015年12月 | ▲0.3% | |||

| 2016年3月 | ▲0.4% | |||

| スイス | 要求払預金勘定 | 2014年12月 | ▲0.25% | SNBは2015年1月、約3年続けた対ユーロ・ペッグを突如として破棄(スイス・ショック) |

| 2015年1月 | ▲0.75% | |||

| スウェーデン | レポ金利 | 2015年2月 | ▲0.1% | デポジット金利は2014年7月時点で既にマイナス金利化(同金利はレポ金利よりも0.75%低く設定されているため) |

| 2015年3月 | ▲0.25% | |||

| 2015年7月 | ▲0.35% | |||

| 2016年2月 | ▲0.5% |

(出所)各国中央銀行ウェブサイトより著者作成

当然、欧州でも金利のマイナス化は進行しており、今年7月には「ドイツ国債が初のマイナス利回りでの発行となった」ことや、「10年ゾーンの債券のマイナス利回り化が欧州各国(オランダなど)でも進行している」ことなどが、マーケットの話題となっているようです。

■???? Germany claims eurozone first with negative yield bond sale(英国時間2016/07/13(水) 14:12付=日本時間2016/07/13(水) 22:12付=FTオンラインより)

■???? Dutch 10-year joins negative yield club(2016/07/11(月)付 FTオンラインより

こうした状況を受け、日本の金融機関にとって、「単純に国債を買って利息収入などを得る」というビジネスモデルが行き詰っていることは明白でしょう。ただ、「通貨スワップ市場」では、逆の現象が生じているようです。

▼ ネガティブ・ベーシスを取れ!

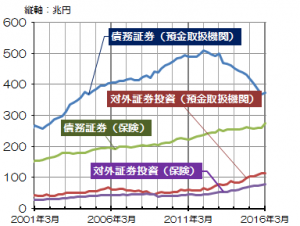

金融機関を中心とする日本の機関投資家は、最近、外債投資を積極化させています。日本銀行の資金循環統計などからも、こうした状況は明らかです(図表2)。

■???? 図表2 金融機関による外債投資の積極化

(出所)日本銀行資金循環統計より著者作成

ただ、日本の金融機関は、「裸で為替リスクを積極的に取りに行く」ことができるほど、リスク管理は甘くありません。必然的に、為替ヘッジ付外債投資戦略(つまり外貨の短期資金を調達し、長期資金で運用する戦略)を取らざるを得ません。このため、為替スワップ・通貨スワップ市場では、「米ドルを調達し、日本円を運用する」という方向に投資需要が偏在してしまい、通貨スワップ契約を行うと、「米ドルを借りたい」と思っているカウンター・パーティの方が不利な条件で契約を結ばざるを得ません。これを「ネガティブ・ベーシス」と呼びます。

しかし、逆に言えば、米ドルを持っている人からすれば、「日本円を調達し、米ドルを運用する」タイプの通貨スワップ契約を締結すれば、「ネガティブ? ・ベーシス」分だけ「勝つ」ことができます。実は、外国人投資家がマイナス金利の日本国債を積極的に買いに来ている投資戦略の正体は、この「ネガティブ・ベーシス」にあるのです。

簡単に言えば、「米ドル調達・日本円運用の通貨スワップ契約」とは

- ①契約期間は数年とする(多いのは5年)

- ②契約期間の初日に相手方から米ドルを100万ドル借り入れ、日本円を1億円貸し付ける

- ③契約期間の終了日に相手方に米ドルを100万ドル返済し、日本円を1億円返済してもらう

- ④契約期間中、相手方に米ドルのリスクフリー金利(例:3MLibor)を支払い、相手方から日本円のリスクフリー金利(例:3MLibor)を受け取る

といったものであり、自分と相手の信用力が同じであれば、単に市場で円・ドルの取引を行っているのと全く同じですから、相互に授受する金利は同じにならなければなりません。しかし、現実の通貨スワップ市場では、上記④の「金利授受」の条件が「対等」ではありません。現在、市場では「米ドル調達」のニーズが強すぎるため、たとえば

- ④契約期間中、相手方に米ドルのリスクフリー金利(例:3MLibor)プラス2%の金利を支払い、相手方から日本円のリスクフリー金利(例:3MLibor)を受け取る

といった具合に、相手に「余分に」金利を支払う必要があるのです。これを「ネガティブ・ベーシス」と呼びます。

円を持っていてドルに転換したいと思っている投資家からすれば、いわば「高い金利」を払ってドルを調達する必要があるため、高い調達コストで米国債を買いに行っても元が取れません。しかし、逆に、米国の機関投資家などからすれば、自分が持っている米ドル資金を通貨スワップ市場に貸し付けて日本円を調達し、その日本円で日本国債でも買っておけば、日本国債のマイナス利回りを打ち消しても十分おつりが来るくらいのプラス利回りとなるのです。これが「通貨市場におけるネガティブ・ベーシスの収益化戦略」です。

▼ 人の行く裏に道あり?

私自身、非常に不思議に思うのは、どうせ外債投資をするのであれば、ネガティブ・ベーシスを取りに行くような金融商品(例:日本国債米ドルリパッケージ債)がもっと売れるはずなのに、という点です。ただ、機関投資家の場合は、どうしても金融商品会計などの制約を受けるため、投資し辛いという事情もあるのかもしれません。

いずれにせよ、複合金融商品会計基準、日本公認会計士協会の「第25号報告」などを読み解き、内部管理体制を整えれば、こうした投資戦略が可能になるかもしれません。いわば、金融商品会計基準を読み解くことで、利回りの嵩上げを図る戦略―「攻めの金融商品会計」―の時代が到来しているといえるでしょう。